Fondos Indexados y ETFs

Invertir con sentido común y a largo plazo

¿Te suena eso de invertir en bolsa pero no sabes por dónde empezar?

Los fondos indexados y los ETFs son probablemente las mejores herramientas

para la mayoría de personas que quieren hacer crecer su dinero sin

complicarse.

En esta guía te explico cómo funcionan, cómo empiezo yo y cómo puedes

hacerlo tú también, paso a paso y sin tecnicismos.

¿Qué es un fondo indexado?

Un fondo indexado es un producto de inversión que replica un índice bursátil, como el MSCI World o el S&P 500. En vez de elegir acciones una a una, inviertes en todo el índice de golpe, de forma proporcional. En general, los fondos indexados son ideales si buscas automatizar tu inversión y mantenerla simple.Por ejemplo, si el índice sube, tu fondo sube. Si baja, también. Pero a largo plazo, los índices globales tienden a crecer, y esa es la clave de este tipo de inversión.

Además, los fondos indexados tienen eficiencia fiscal en España:

puedes traspasar de un fondo a otro sin pagar impuestos hasta que

retires el dinero. Esto te da flexibilidad para optimizar tus

inversiones sin tener que preocuparte por cargas fiscales inmediatas, lo que

puede ayudarte a maximizar tu rentabilidad a largo plazo.

Cómo ganan dinero los fondos indexados

En las últimas décadas, el mundo ha cambiado más que nunca —más personas salen de la pobreza, acceden a la educación, viven más seguras y disfrutan de sociedades más estables—.

Todo esto tiene una consecuencia directa: más consumo, más innovación y más crecimiento económico global.

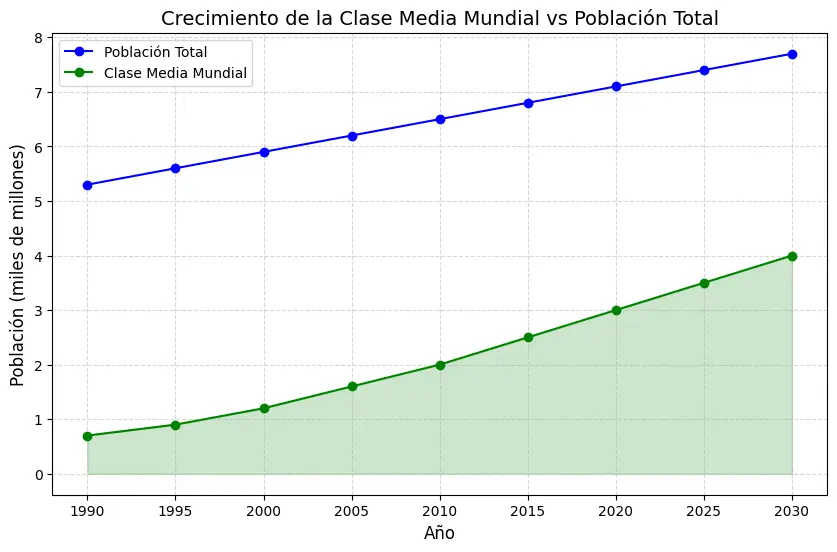

Evolución de la Clase Media Mundial vs Población Total

Uno de los mayores motores de este crecimiento es el ascenso de la clase media mundial.Cada año, millones de personas pasan de cubrir solo lo básico a poder ahorrar, viajar o invertir. Y eso impulsa la demanda de productos, servicios, vivienda, energía y tecnología en todo el planeta.

La clase media crece más rápido que la población total: más personas con poder adquisitivo impulsan la economía global.

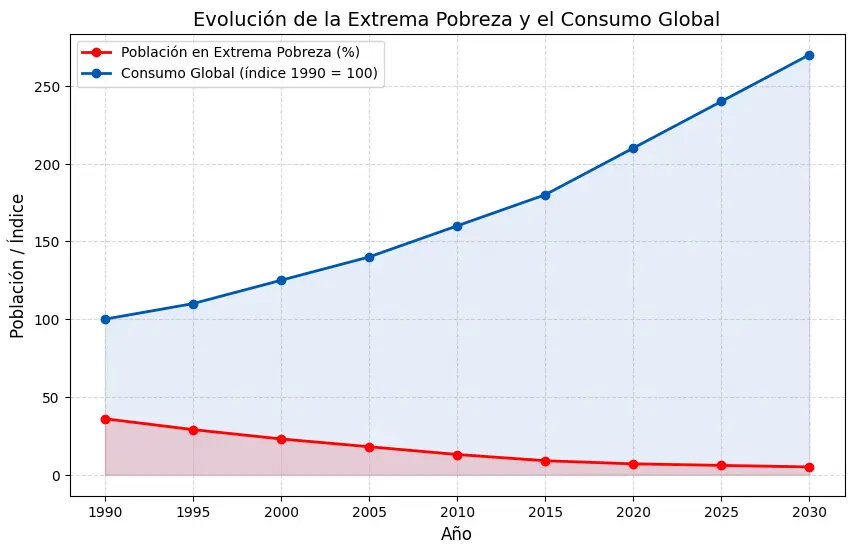

Evolución de la Extrema Pobreza y el Consumo Global

Al mismo tiempo, la extrema pobreza está cayendo a mínimos históricos.Cada vez más personas tienen acceso a servicios básicos, educación y tecnología. Esto no solo mejora la calidad de vida, sino que aumenta el número de consumidores activos en la economía mundial.

Mientras la pobreza extrema cae, el consumo global se dispara.

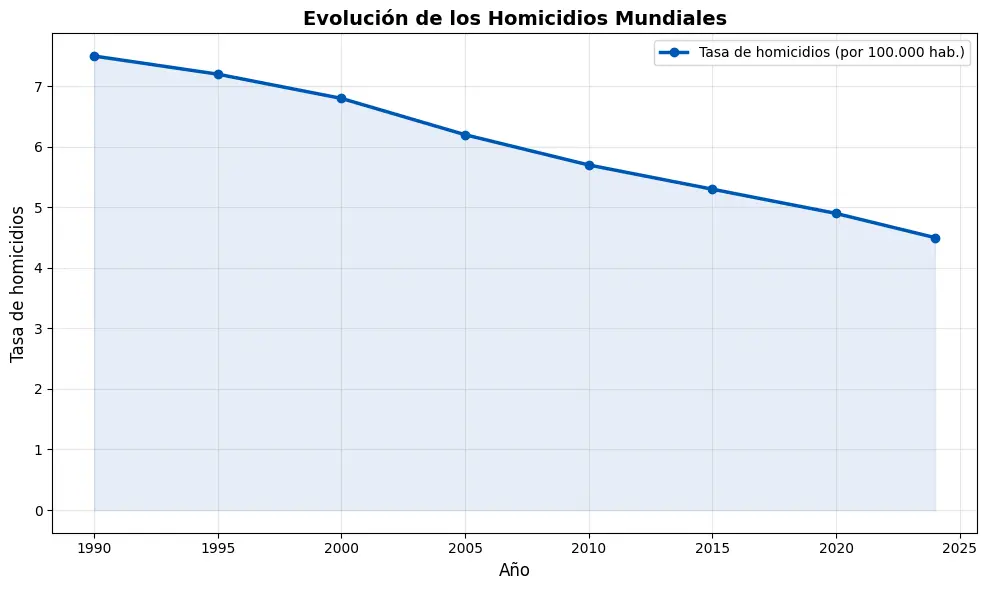

Evolución de los Homicidios Mundiales

También vivimos en un mundo cada vez más seguro.Las tasas globales de homicidios han caído casi a la mitad en las últimas décadas. Cuando las personas se sienten seguras, consumen más, invierten más y piensan más a largo plazo.

Menos violencia, más estabilidad social y más confianza para invertir.

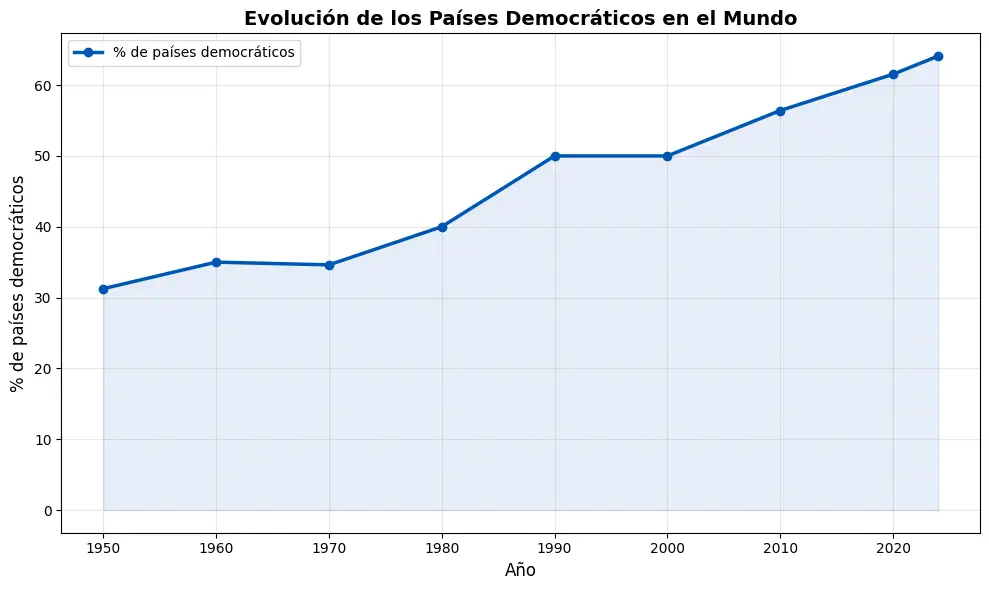

Evolución de los Países Democráticos en el Mundo

Además, cada vez más países son democráticos o cuentan con instituciones más estables.Esto genera entornos con mayor seguridad jurídica, mejor gestión económica y más apertura al comercio internacional. La estabilidad política es clave para que las empresas crezcan y las inversiones prosperen.

Más democracia, más estabilidad y mejores condiciones económicas.

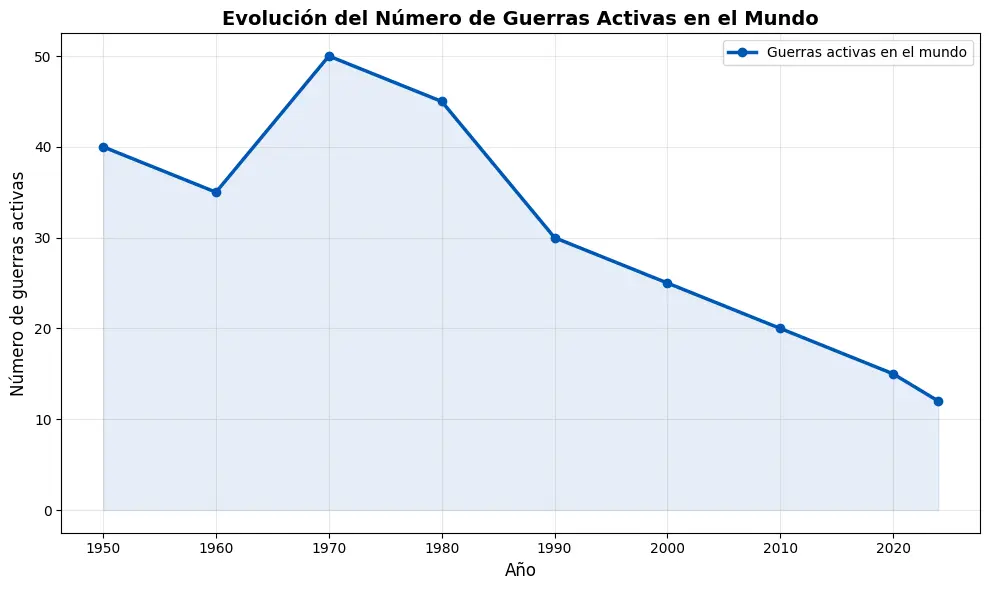

Evolución del Número de Guerras Activas en el Mundo

Por último, el mundo también es hoy un lugar menos violento y más estable.Aunque persisten algunos conflictos regionales, el número de guerras activas ha disminuido de forma constante desde mediados del siglo XX. Menos guerras significan más estabilidad, menos incertidumbre y un entorno más favorable para el comercio y la inversión.

Menos guerras, más estabilidad: el progreso global impulsa la economía.

Un mundo que avanza

En conjunto, vivimos en un mundo con menos pobreza, más clase media, más seguridad, más democracia y menos guerras.Todo esto crea una base sólida para el crecimiento económico global, y eso es precisamente lo que los fondos indexados reflejan: la evolución de miles de empresas que crecen junto al progreso del planeta.

Por eso, mientras el mundo siga avanzando (y todo indica que lo seguirá haciendo), invertir en fondos globales tiene todo el sentido del mundo.

¿Cuánto puedes ganar con este tipo de inversión?

Históricamente, fondos como el MSCI World han generado rentabilidades cercanas al 7-9% anual. Si inviertes 75 € semanales con una rentabilidad anual promedio del 8%, y mantienes la constancia durante el tiempo, podrías alcanzar el objetivo de 1 millón de euros en aproximadamente 39 años.Este cálculo se basa en el principio de la inversión periódica (dollar-cost averaging) y el interés compuesto, lo que significa que, con el tiempo, tus ganancias se reinvierten y crecen exponencialmente.

Eso sí: no hay rentabilidad sin riesgo. Habrá caídas en el camino, pero si

mantienes tu plan, el tiempo estará de tu lado.

Los 3 índices más famosos para invertir

Cuando hablamos de fondos indexados, casi siempre escuchamos los mismos nombres. Estos son los índices más utilizados por los inversores de todo el mundo:S&P 500

¿Te gusta cómo se ve este gráfico?

👉

Prueba TradingView gratis desde aquí

- Incluye las 500 mayores empresas de EE. UU.

- Muy popular porque Estados Unidos es el motor económico global.

- Históricamente ha dado entre un 9% y 10% anual en dólares.

- Ideal para quienes creen en el crecimiento de EE. UU., pero ojo: está concentrado solo en un país.

MSCI World

- Más de 1.500 empresas de 23 países desarrollados.

- Diversificación global (EE. UU., Europa, Japón, etc.).

- Rentabilidad histórica: entre 7% y 9% anual.

- Es el favorito de los inversores que buscan sencillez y cobertura mundial.

MSCI ACWI (All Country World Index)

- Más de 3.000 empresas de 47 países (desarrollados + emergentes).

- Incluye gigantes como China, India o Brasil.

- Rentabilidad similar al MSCI World, aunque a veces un poco más volátil.

- Interesante si quieres tener también países emergentes en tu cartera.

Cómo entran y salen las empresas de un índice

Los índices no son estáticos. Se revisan periódicamente y las empresas que ya no cumplen los requisitos salen, mientras que las que han crecido y cumplen ciertos criterios entran. En índices como el S&P 500 o el MSCI, este proceso sigue reglas claras relacionadas con el tamaño de la empresa, su liquidez o su relevancia en el mercado.Esto hace que los índices se vayan adaptando con el tiempo, sustituyendo compañías que pierden peso por otras más fuertes o con mayor crecimiento.

Cuando inviertes en un fondo indexado, te beneficias directamente de este ajuste automático. No compras solo una foto fija del mercado, sino una cartera que se va renovando poco a poco sin que tengas que tomar decisiones constantes.

No es un sistema perfecto —a veces una empresa permanece en el índice pese a atravesar problemas—, pero en conjunto reduce el riesgo de depender de elegir la acción “correcta” y refuerza una idea clave: invertir a largo plazo sin complicarse.

Liquidez de un fondo indexado: cuánto tarda en comprarse y venderse

Un fondo indexado no se compra ni se vende al instante, pero sí tiene una liquidez razonable para la mayoría de inversores a largo plazo.Liquidez de entrada: cómo comprar un fondo indexado

Cuando haces una aportación a un fondo indexado, la operación no se ejecuta en tiempo real.El proceso es sencillo:

- Das la orden de compra.

- El fondo se compra al precio de cierre del mercado (valor liquidativo).

- La inversión aparece reflejada en tu cuenta en 2–3 días laborables.

Liquidez de salida: cuánto tarda en venderse un fondo indexado

Al vender ocurre algo muy parecido:- Das la orden de venta.

- Se aplica el valor liquidativo del cierre de ese día.

- El dinero llega a tu cuenta en 3–4 días laborables, según la entidad.

Un fondo indexado es líquido, pero no instantáneo. Y esa característica encaja muy bien con una inversión pensada para años, no para días.

Qué es un ETF: inversión en índices con liquidez inmediata

Los ETFs (Exchange Traded Funds) también replican índices como el S&P 500 o el MSCI World, pero funcionan de forma distinta.

A diferencia de los fondos indexados tradicionales, los ETFs se

compran y venden en bolsa, igual que una acción.

Esto implica que:

Por eso, aunque los ETFs son una herramienta válida, muchos inversores que buscan simplicidad, disciplina y constancia prefieren los fondos indexados para construir patrimonio sin complicaciones.

Esto implica que:

- Puedes entrar o salir en cualquier momento de la sesión bursátil.

- La operación se ejecuta al precio de mercado, casi al instante.

- La liquidez es prácticamente inmediata.

Por eso, aunque los ETFs son una herramienta válida, muchos inversores que buscan simplicidad, disciplina y constancia prefieren los fondos indexados para construir patrimonio sin complicaciones.

Fondos de acumulación: qué son y por qué suelen ser la opción recomendada

Cuando inviertes en un fondo, las empresas que lo componen generan dividendos. La forma en que esos dividendos se gestionan es clave para el resultado final de tu inversión.Los fondos de acumulación reinvierten automáticamente esos dividendos dentro del propio fondo. Es decir, el dinero no llega a tu cuenta: se vuelve a invertir sin que tengas que hacer nada.

La alternativa son los fondos de distribución, que reparten los dividendos en efectivo. A primera vista puede parecer atractivo, pero tiene varias desventajas claras:

- Tributas por cada dividendo cobrado, incluso sin vender.

- Pierdes el interés compuesto automático si no reinviertes.

- Necesitas tomar decisiones cada vez que recibes dinero: ¿reinvertir, gastar o dejarlo en la cuenta?

- Exige más gestión activa y conocimientos para seleccionar y mantener la cartera.

- Con poco capital, diversificar y automatizar es más difícil.

- La rentabilidad se potencia: los dividendos se reinvierten automáticamente, lo que acelera el crecimiento de tu capital gracias al interés compuesto.

- Tienes ventaja fiscal: en España, no tributas por los dividendos dentro del fondo hasta que retires el dinero.

- Es 100% pasivo: no tienes que hacer nada extra, ni pensar en reinvertir, ni calcular impuestos cada año.

Por eso, si tu objetivo es invertir con sentido común, sin complicaciones y

pensando en el largo plazo, los fondos de acumulación suelen ser la opción más

eficiente.

Aquí es clave diferenciar dos enfoques:

¿En qué moneda deberías invertir?

Un consejo importante es

invertir en la misma moneda en la que vives y haces tu vida diaria. ¿Por qué?

- Evitas tener que hacer conversiones constantes al calcular tu rentabilidad real.

- No necesitas preocuparte por el tipo de cambio si compras activos directamente en euros.

- Aunque los fondos inviertan en empresas que cotizan en otras monedas, si inviertes en la versión en euros, ya estás reduciendo parte del riesgo cambiario.

Por ejemplo, si

inviertes en activos fuera de la eurozona como el S&P 500, tu bróker

primero convierte tus euros a dólares para comprar las acciones y, cuando

vendas, volverá a pasarlos a euros. Si durante ese tiempo el dólar se deprecia frente al

euro, tu rentabilidad puede caer, incluso aunque la bolsa haya subido.

Por eso, la evolución de otras divisas puede afectar al resultado

final.

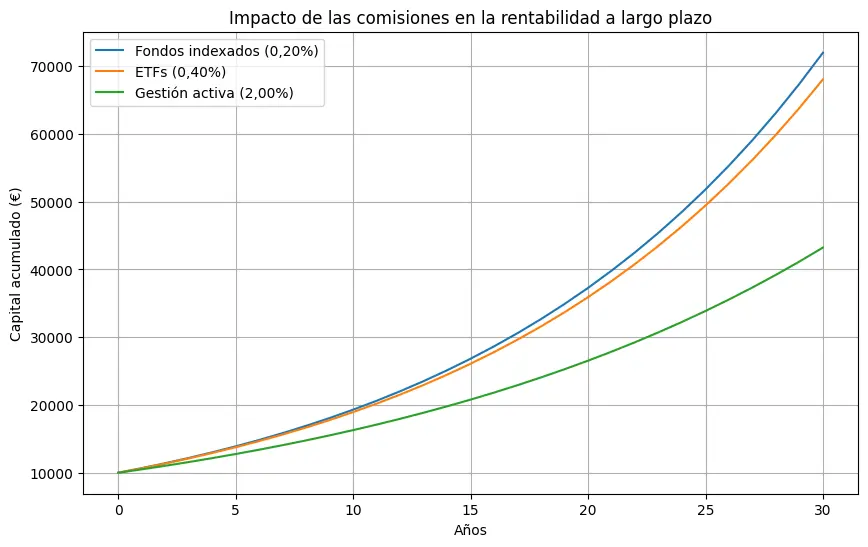

El coste también afecta al interés compuesto

Todas las inversiones parten del mismo mercado. La única diferencia son

las comisiones.

Cada euro que pagas en comisiones es un euro menos trabajando para ti.

Por eso, al combinar comisiones bajas, reinversión automática y

beneficios fiscales, los fondos indexados (especialmente los de

acumulación) maximizan el poder del interés compuesto.

Un 1% más en comisiones puede parecer poco, pero a largo plazo puede reducir tu rentabilidad final en más de un

20-30%. Por eso, elegir productos de bajo coste no es solo una decisión

económica, es una decisión estratégica.

Comparativa de costes: fondos indexados, ETFs y gestión activa

A la hora de invertir, los costes son un factor determinante.

Aunque muchas veces pasan desapercibidos, pueden comerse una parte

importante de tu rentabilidad con el paso de los años.

Aquí es clave diferenciar dos enfoques:

- Gestión pasiva: busca replicar el comportamiento de un índice (como el S&P 500 o el MSCI World) con costes muy bajos, sin intentar “predecir” el mercado. Aquí entran los fondos indexados y los ETFs.

- Gestión activa: un equipo de gestores selecciona activos de forma manual intentando superar al mercado.

Fondos indexados: bajo coste, alta eficiencia

- Comisiones de gestión muy bajas (normalmente entre 0,10% y 0,30% anual).

- Permiten traspasos entre fondos sin tributar.

- Si eliges versiones de acumulación, reinvierten los dividendos automáticamente.

👉 Son ideales para estrategias a largo plazo, por su eficiencia fiscal y

bajo coste.

ETFs: bajo coste, pero con matices

- Comisiones similares o ligeramente superiores (entre 0,20% y 0,50%).

- No permiten traspasos sin tributar.

- Requieren pasar por el mercado: hay que comprar/vender, lo que implica comisiones de compraventa y posible spread.

👉 Buenos para inversión a medio/largo plazo si no vas a hacer muchos

cambios.

Fondos de gestión activa: altos costes y pocas ventajas

El problema es que esta estrategia implica más operaciones, más personal y, por tanto, más comisiones. Y lo peor: los estudios muestran que, en la práctica, la mayoría de los fondos de gestión activa no consigue superar de forma consistente a los índices después de costes e impuestos.- Comisiones entre el 1% y el 2,5% anual, a veces más si hay comisión de éxito.

- Pagar más no garantiza mejores resultados.

👉 La diferencia de costes puede parecer pequeña, pero a lo largo de

décadas, esa brecha se traduce en miles o incluso cientos de miles de

euros de diferencia.

Fiscalidad de Fondos Indexados y ETFs en España

Cuando inviertes, no solo importa cuánto ganas, sino cuánto puedes conservar

tras pasar por Hacienda. Por eso, entender cómo tributan los fondos

indexados y los ETFs en España es clave para elegir bien y planificar a largo

plazo.

Fondos indexados: traspasos sin pagar impuestos

Una de las grandes ventajas de los fondos indexados tradicionales en España es

que permiten hacer traspasos entre fondos sin tributar. Esto significa

que puedes mover tu inversión de un fondo a otro —por ejemplo, de un MSCI

World a un fondo de renta fija o a uno sectorial— sin tener que pagar

impuestos por las plusvalías acumuladas. Solo tributarás

cuando retires el dinero a tu cuenta.

🔁

Esto te da una gran flexibilidad para adaptar tu cartera sin penalización

fiscal.

¿Y qué pasa cuando retiras el dinero?

Cuando decidas retirar tu inversión, deberás tributar por las

plusvalías obtenidas (la diferencia entre el precio de venta y el de

compra) como ganancia patrimonial en tu declaración de la renta:

- Hasta 6.000 €: 19%

- De 6.000 € a 50.000 €: 21%

- De 50.000 € a 200.000 €: 23%

- Más de 200.000 €: 27%

- A partir de 300.000 €: 28%

Ejemplo: si invertiste 5.000 € y vendes por 8.000 €, tributarás el 19%

sobre 3.000 € de ganancia.

ETFs: cuidado, no permiten traspasos

Aunque los ETFs funcionan de forma similar a los fondos indexados (y también

replican índices), no permiten traspasos sin tributar. Como cotizan en

bolsa, se consideran productos distintos y cada vez que vendas, Hacienda

querrá su parte.

👉 Por tanto, si compras un ETF y luego lo vendes para comprar otro, tendrás

que declarar las plusvalías ese mismo año. Esto puede afectar negativamente a

tu estrategia de inversión a largo plazo, especialmente si haces muchos

cambios o rebalanceos.

Consejo práctico: para invertir a largo plazo, mejor fondos indexados

Si tu idea es mantener una estrategia pasiva y

minimizar la fiscalidad, los fondos indexados de acumulación son

probablemente tu mejor aliado. Te permiten reinvertir dividendos sin

tributar, hacer cambios sin pagar impuestos y planificar a largo plazo de

forma sencilla.

📌 Y lo más importante: al reducir costes y

automatizar la reinversión,

maximizas el poder del interés compuesto. Porque al final, no se trata

solo de cuánto inviertes, sino de cuánto consigues conservar y hacer crecer

con el tiempo.

Fondos indexados vs. inversión inmobiliaria: ¿qué ventajas ofrece la bolsa?

Muchos ahorradores piensan primero en comprar un inmueble como inversión, pero la realidad es que los fondos indexados y la bolsa tienen varias ventajas clave:1. Liquidez inmediata

- En bolsa puedes vender tu inversión en segundos y tener el dinero en tu cuenta en pocos días.

- En cambio, vender un piso puede llevar meses o incluso años.

- Con un fondo global como el MSCI World inviertes en más de 1.500 empresas de todo el mundo.

- Con un inmueble dependes de un único activo en una única ciudad.

- Puedes empezar desde 1 €, o con aportaciones automáticas de 50–100 €.

- Un inmueble requiere decenas de miles de euros de entrada, hipoteca, gastos e impuestos.

- Los fondos no necesitan mantenimiento, inquilinos ni reformas.

- Un piso exige tiempo, gestiones y posibles riesgos de impago o vacantes.

- Si quieres exposición al sector inmobiliario sin complicaciones, puedes invertir en REITs (fondos cotizados que agrupan inmuebles y reparten dividendos).

Lo ideal a largo plazo es combinar ambas estrategias: empezar por lo accesible (fondos) y, cuando tu situación lo permita, añadir inmuebles para diversificar y fortalecer tu patrimonio.

🎁 25€ gratis con la promoción deMyInvestor

Si decides registrarte en MyInvestor a través de este enlace de afiliado, puedes aprovechar una promoción en la que, al cumplir con ciertas condiciones dentro de los primeros 90 días, podrás obtener un regalo de 25 €. Solo debes cumplir solo 1 de las siguientes condiciones:- Tener 100 € invertidos en fondos, carteras indexadas, acciones o planes de pensiones.

- Tener 1.000 € en tu cuenta.

- Tener un depósito contratado.

💡 Cabe señalar que

si únicamente deseas beneficiarte del regalo,

no hay ningún compromiso de permanencia. Puedes cumplir una de las

condiciones, recibir los 20 € y, si lo prefieres,

retirar el dinero sin penalización ni ningún problema. Es

completamente legal y está permitido por la propia plataforma.

.webp)