La regla del 4%

Cómo vivir de tus inversiones sin quedarte sin dinero

La regla del 4% es uno de los conceptos más conocidos dentro de la planificación financiera para quienes buscan vivir de sus inversiones. Su objetivo es sencillo: determinar cuánto dinero puedes retirar cada año de tu cartera sin que el patrimonio se agote antes de tiempo.En este artículo explico cómo funciona, los riesgos reales, cómo adaptarla a tus necesidades y qué estrategias aplicar para que tus inversiones sean sostenibles a largo plazo.

Qué es la regla del 4%

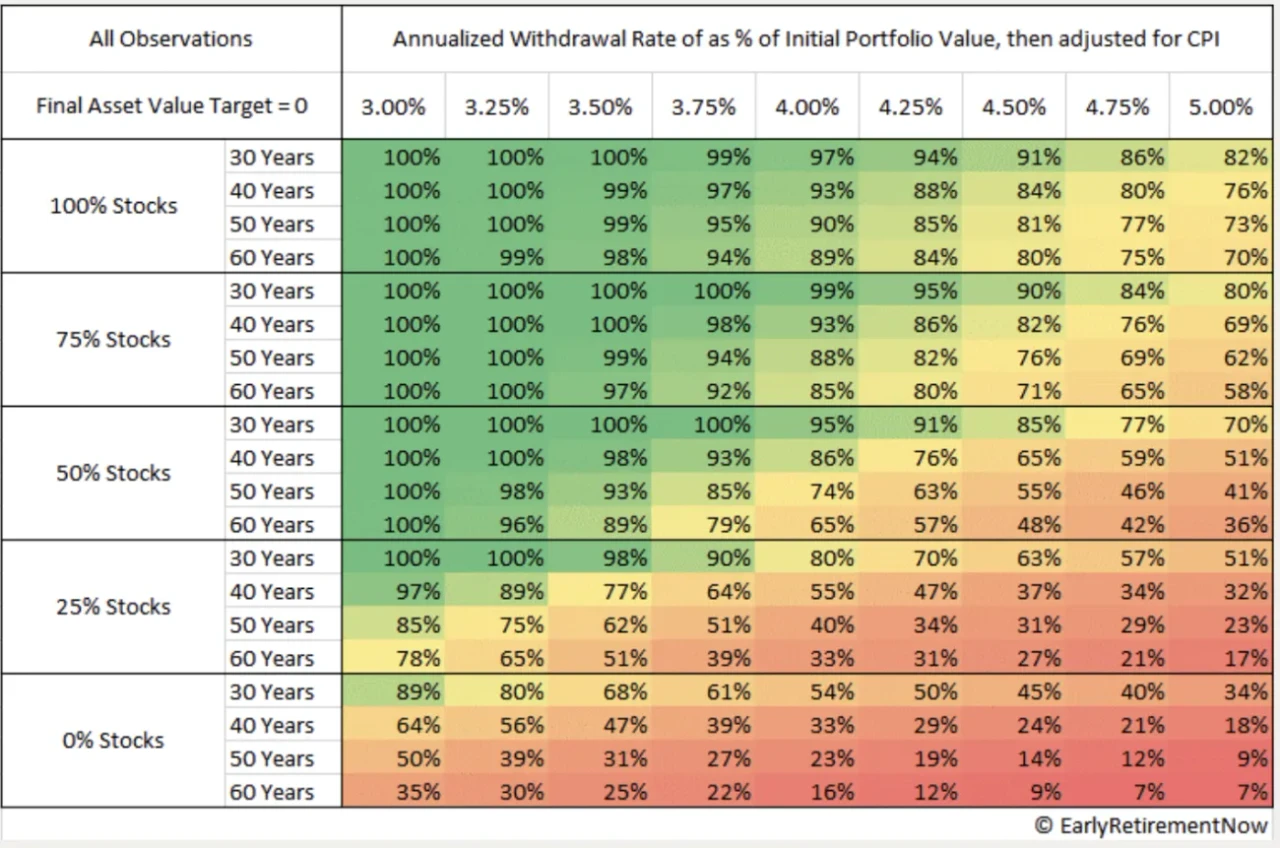

La regla del 4% establece que si acumulas un patrimonio equivalente a 25 años de tus gastos, puedes retirar aproximadamente un 4% anual y, en teoría, mantener el valor de tu inversión a largo plazo. Por ejemplo, si tus gastos anuales son 20.000 €, necesitarías un patrimonio de 500.000 € para aplicar la regla.El fundamento de esta regla se basa en décadas de datos históricos del mercado bursátil: se supone que invirtiendo en activos con rentabilidad media superior al 4% anual, tu capital puede sostener retiradas del 4% incluso ajustadas a la inflación.

Por qué invertir en vehículos que generen más del 4% anual

Para que la regla funcione, no basta con tener dinero guardado en el banco. Necesitas invertir en activos que superen ese 4% anual de media. Si tus inversiones no generan al menos ese porcentaje, la estrategia deja de ser viable y el patrimonio disminuirá con el tiempo.Ejemplos de vehículos que históricamente cumplen con este requisito:

- Fondos indexados o ETFs globales, como el S&P 500 o MSCI World

- REITs (fondos inmobiliarios cotizados)

- Carteras diversificadas de renta variable

- Combinaciones de activos de renta fija y variable optimizadas para superar el 4% a largo plazo

El riesgo real: que tu dinero se acabe antes que tú

Aunque la regla del 4% es útil como referencia, tiene riesgos que conviene entender:- Retirar demasiado dinero: Si sacamos más del 4% anual, el patrimonio se agota más rápido. Esto aumenta la probabilidad de que vivas más años que tu dinero.

- Comenzar a retirar en una mala racha: Si el mercado cae un 30% o 40% justo cuando empiezas a vivir de tu inversión, cada retirada amplifica el daño. Esto puede comprometer la recuperación del capital y reducir las probabilidades de que tu patrimonio dure toda la vida.

La versión conservadora: la regla del 3%

Ajustar los gastos pensando en el futuro

Al planificar la retirada, es mejor ser conservador:- Considera inflación y aumento de costes: alimentación, vivienda, medicina o servicios de cuidado.

- Cuenta con la pensión pública, pero no dependas completamente de ella y estima un valor conservador.

- Haz las proyecciones a la alza, nunca a la baja, para evitar sorpresas.

Impuestos y colchón de seguridad

Al calcular cuánto retirar, hay que considerar:- Impuestos sobre ganancias: En España, las ganancias suelen tributar entre 19% y 25%, lo que reduce la renta disponible real.

- Colchón de efectivo: Mantener entre 2 y 3 años de gastos en efectivo permite cubrir periodos en los que el mercado cae, evitando vender inversiones en pérdidas.

Los impuestos del país donde vivas

Algunas personas valoran mudarse a un país con menor carga fiscal, reduciendo los impuestos sobre sus inversiones y aumentando la renta disponible. No es una decisión sencilla, especialmente a edades avanzadas, pero es algo que muchas familias consideran dentro de su planificación financiera.Cómo combinar la regla del 4% con tu estrategia de inversión

- Define tus gastos anuales: haz un cálculo realista de tus necesidades y añade un 10–20% extra por imprevistos.

- Calcula el capital necesario: 25 años de gastos para el 4%, 33 años si aplicas la regla del 3%.

- Elige vehículos de inversión adecuados: fondos indexados, ETFs globales, REITs y otras opciones que superen el 4% anual de media.

- Mantén diversificación y paciencia: la clave del éxito es no reaccionar ante caídas temporales del mercado.

- Crea un colchón de seguridad: 2–3 años de gastos líquidos para cubrir caídas importantes y periodos de volatilidad.

- Revisa tu plan periódicamente: ajustes por inflación, cambios en gastos o cambios fiscales.

Calculadora Ahorros para poder jubilarme

€

Ejemplo práctico

Supongamos que tus gastos anuales son 30.000 €:- Regla del 4%: necesitas 750.000 € invertidos (30.000 ÷ 0,04)

- Regla del 3%: necesitas 1.000.000 € invertidos (30.000 ÷ 0,03)