Futuro de las pensiones en España

Cómo planificar tu jubilación y no depender solo del Estado

¿Cobrarás pensión en el futuro? Millones de españoles se hacen esta misma pregunta. El sistema público de reparto enfrenta una crisis creciente: gasto en aumento, población envejecida y cada vez menos trabajadores que sostienen a los jubilados. Si no te preparas, depender solo del Estado podría ser arriesgado.Cómo funciona el sistema público de pensiones en España

El sistema funciona por reparto: los trabajadores actuales financian

las pensiones de los jubilados mediante sus cotizaciones. Hoy, entre

trabajador y empresa, se destina cerca del 28% del salario bruto a cubrir

jubilación, incapacidad y otras contingencias. Además, existen aportaciones

adicionales para cubrir accidentes laborales y desempleo/formación, que suman

aproximadamente un 8%, aunque estas cargas corresponden principalmente a la

empresa.

Es importante distinguir que la sanidad pública no se financia con

estas cotizaciones, sino con impuestos (IVA, IRPF, Impuesto de Sociedades…).

Es decir,

Sanidad y Seguridad Social son dos sistemas diferentes con

financiación distinta.

Problemas del sistema de pensiones en España

Durante décadas, el sistema funcionó porque había muchos trabajadores cotizando y pocos jubilados cobrando. Para ponerlo en perspectiva, en los años 80 había más de 3 cotizantes por pensionista, y la caída prevista en las próximas décadas pone en riesgo la sostenibilidad del sistema.Esta situación se está deteriorando por varios factores:

Envejecimiento y caída de cotizantes

La población vive más tiempo y nacen menos personas, por lo que cada vez hay más jubilados que dependen de menos trabajadores.Hoy hay 2 cotizantes por cada jubilado, por lo que cada trabajador cubre aproximadamente la mitad del coste de la pensión. Para 2050, se prevé que la proporción baje a 1,5 cotizantes por jubilado, lo que haría que la carga teórica de cada trabajador equivalga a un 66%.

Pensiones más altas y gasto creciente

Las nuevas pensiones son más generosas que las antiguas. La

tasa de reemplazo en España —lo que se cobra como pensión

respecto al último salario— ronda el 80%, frente al

50% de media en Europa.

Aunque pueda parecer contradictorio, la pensión media en España ha ido

aumentando año tras año, tanto en términos nominales como absolutos.

Esto se debe a varios factores:

- Aumento del salario medio de los jubilados actuales: Las nuevas generaciones han cotizado durante más años y con salarios más altos que las anteriores, lo que se traduce en pensiones mayores.

- Revalorización legal conforme al IPC: Desde 2023, las pensiones contributivas se actualizan anualmente en función del índice de precios al consumo, lo que protege el poder adquisitivo frente a la inflación.

- Efecto sustitución: Los nuevos pensionistas acceden a pensiones más altas que las de quienes fallecen, lo que provoca un incremento gradual en el gasto total.

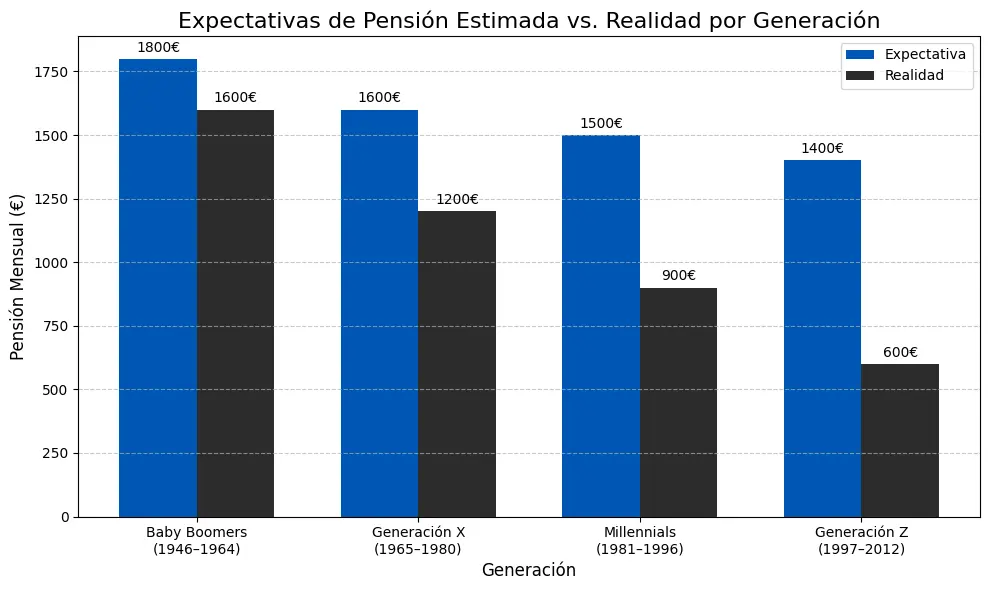

Por qué las futuras pensiones podrían ser menores

El gasto público en pensiones ya supera el 12% del PIB y podría llegar al 15-16% en las próximas décadas. Desde 2012, el sistema tiene un déficit estructural de unos 19.000 millones de euros al año, gastando más de lo que ingresa. Esto significa que lo que cotizas hoy no garantiza lo que recibirás mañana.- Subida de impuestos

- Reducción de las pensiones futuras

- Cambios en la edad de jubilación o en el cálculo de la pensión

Reformas necesarias del sistema de pensiones según expertos

Expertos coinciden en que el modelo actual necesita reformas estructurales profundas. Estas son algunas de las propuestas más repetidas:- Aumentar la edad de jubilación y ligarla a la esperanza de vida.

- Alargar el período de cálculo de la pensión para reducir su importe medio.

- Fomentar el ahorro privado y la inversión individual para la jubilación.

- Establecer incentivos fiscales justos y estables para los planes de pensiones.

- Crear una “cuenta jubilación” blindada fiscalmente, como en otros países.

Cómo preparar tu jubilación y tomar el control de tu futuro

Con la deuda pública en aumento, el déficit estructural y los cambios demográficos, depender únicamente del Estado para tu pensión es arriesgado. La buena noticia es que tú puedes tomar el control de tu futuro financiero si aprendes las bases de la inversión y actúas de manera consciente.Algunas acciones clave que puedes empezar a aplicar hoy mismo:

- Aprende los fundamentos de la inversión: La educación financiera es clave: cuanto más sepas, mejores decisiones tomarás.

- Invierte solo dinero que no necesites a corto plazo: Esto te permite aprovechar el interés compuesto sin riesgo de tener que retirar tu dinero antes de tiempo y evitar penalizaciones o bloqueos.

- Evalúa tu tolerancia al riesgo: Antes de invertir, reflexiona sobre cuánto riesgo estás dispuesto a asumir según tu edad, situación financiera y temperamento. Esto ayudará a definir una estrategia adecuada y sostenible.

- Empieza cuanto antes: Cuanto antes comiences a invertir y ahorrar, más tiempo tendrá tu dinero para crecer gracias al interés compuesto.

- Ahorra de forma constante: Destina al menos el 15% de tus ingresos a inversiones a largo plazo, combinando ahorro seguro y fondos indexados globales.

- Diversifica tu cartera: No pongas todos tus recursos en un solo activo; combina diferentes tipos de inversión para reducir riesgos.

- Mantente a largo plazo: Evita decisiones impulsivas ante fluctuaciones del mercado y aprovecha la paciencia como ventaja estratégica.

- Aprovecha las ventajas fiscales: Productos como planes de pensiones o invertir en fondos indexados en España pueden potenciar tu ahorro, siempre que se adapten a tu situación.

.webp)